Λαμπερά φορέματα, ακριβά αξεσουάρ, σπορ αυτοκίνητα, ταξίδια σε εξωτικούς προορισμούς και διαμονή σε πολυτελή θέρετρα. Οι influencers προβάλλουν στα social media μια ζωή που θα ζήλευε ο καθένας, με τους ακολούθους τους να αναρωτιούνται «μα πού βρίσκουν τόσα λεφτά;».

Το influencing, ένα φαινόμενο που ξεκίνησε με την εξάπλωση των κοινωνικών δικτύων, γιγαντώθηκε την τελευταία δεκαετία και έχει εξελιχθεί σε ένα κανονικό και ιδιαίτερα επικερδές επάγγελμα. Διασημότητες από τον χώρο της showbiz και του αθλητισμού εκμεταλλεύονται και εμπορικά τη δημοφιλία τους μέσω του Instagram και του TikTok, προωθώντας προϊόντα και υπηρεσίες.

Ουσιαστικά, με αυτόν τον τρόπο εντάσσονται στο ευρύτερο επιχειρηματικό περιβάλλον που αναπτύσσεται στο Διαδίκτυο και περιλαμβάνει τόσο διαφημιστική δραστηριότητα όσο και διαδικτυακές αγορές.

Ακριβός «τιμοκατάλογος» αλλά χωρίς… αποδείξεις

Οι αμοιβές των influencers ποικίλλουν ανάλογα με τη δημοφιλία που μετριέται με τον αριθμό των «ακολούθων» (followers) που έχει ο καθένας. Στην Ελλάδα ένα brand που επιθυμεί να απευθυνθεί σε ένα ευρύ κοινό μέσω ενός influencer που έχει 1,2 εκατ. ακολούθους θα πρέπει να πληρώσει ακόμη και 1.200 ευρώ, μόνο για ένα post και ένα story στο Instagram. Επικερδές; Σίγουρα. Γίνεται όμως νόμιμα; Κατά πλειοψηφία όχι.

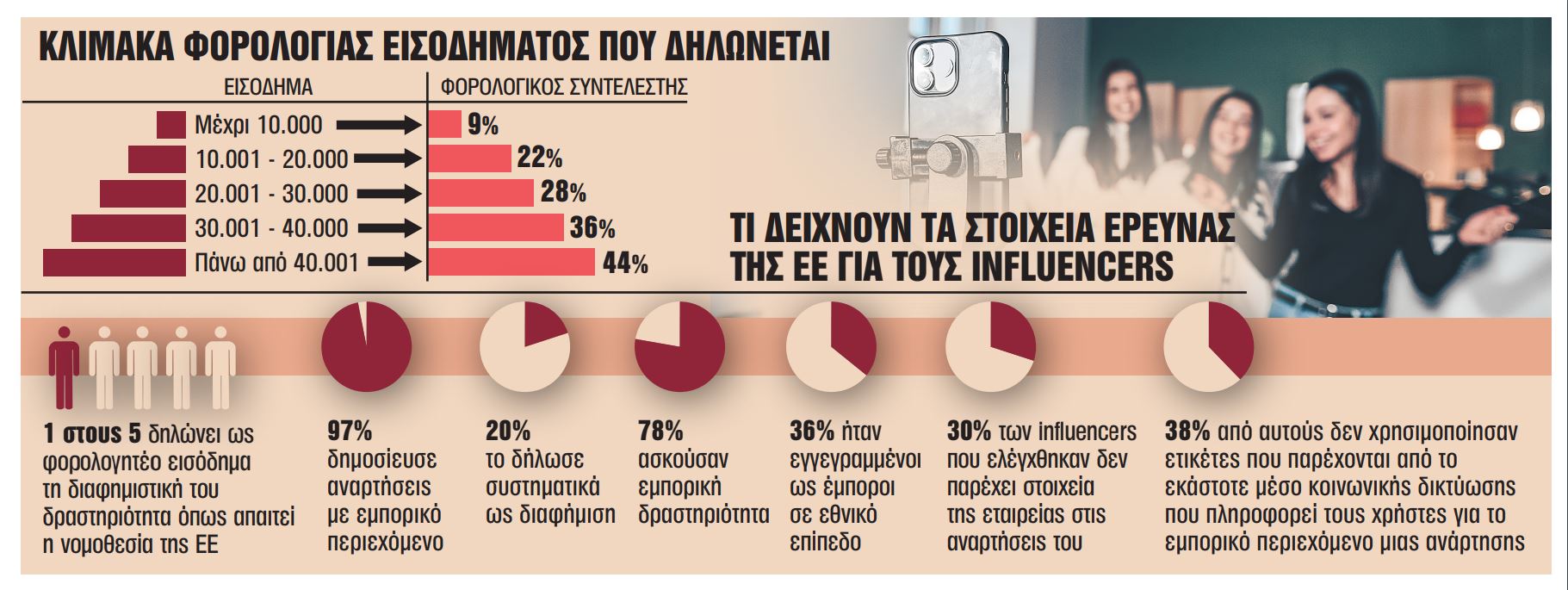

Σε εκτεταμένη έρευνα για τους influencers στα μεγαλύτερα social media που πραγματοποίησε η Ευρωπαϊκή Επιτροπή και οι εθνικές αρχές προστασίας των καταναλωτών 22 κρατών – μελών (μεταξύ αυτών και η Ελλάδα) αποκαλύφθηκε ότι μόλις ένας στους πέντε δηλώνει ως φορολογητέο εισόδημα τη διαφημιστική του δραστηριότητα όπως απαιτεί η νομοθεσία της Ευρωπαϊκής Ενωσης.

Σύμφωνα με την έρευνα, το 97% των influencers δημοσίευσε αναρτήσεις με εμπορικό περιεχόμενο, αλλά μόλις το 20% το δήλωσε συστηματικά ως διαφήμιση. Ποσοστό 78% ασκούσαν εμπορική δραστηριότητα, ωστόσο, μόνο το 36% ήταν εγγεγραμμένοι ως έμποροι σε εθνικό επίπεδο. Το 30% των influencers που ελέγχθηκαν δεν παρέχει στοιχεία της εταιρείας στις αναρτήσεις του, όπως, για παράδειγμα, διεύθυνση e-mail και όνομα εταιρείας.

Το 38% από αυτούς δεν χρησιμοποίησαν ετικέτες που παρέχονται από το εκάστοτε μέσο κοινωνικής δικτύωσης που πληροφορεί τους χρήστες για το εμπορικό περιεχόμενο μιας ανάρτησης, όπως «συνεργασία επί πληρωμή» στο Instagram, αντίθετα, επέλεξαν διαφορετική διατύπωση, όπως «συνεργασία» (16%), «εταιρική σχέση» (15%) ή γενική αναφορά στην επωνυμία συνεργάτη (11%).

Πρόσφατα, το φως της δημοσιότητας είδε η υπόθεση φοροδιαφυγής στον χλιδάτο γάμο, ενώ πριν από λίγο καιρό έγινε γνωστή η επιβολή προστίμου από την ΑΑΔΕ ύψους 270.000 ευρώ σε μοντέλο – influencer για φοροδιαφυγή.

Πρέπει να «ανοίξουν» μπλοκάκι

Εδώ πρέπει να ξεκαθαρίσουμε κάτι. Μπορεί ως επάγγελμα το influencing να εντυπωσιάζει, στην ουσία όμως δεν είναι τίποτα άλλο παρά μια κατηγορία ελεύθερου επαγγελματία. Οπως αναφέρει στα «ΝΕΑ» η Φιλοθέη Μακριδάκη, Α’ Τάξης φοροτεχνικός, φορολογικός σύμβουλος επιχειρήσεων και ιδιωτών, ιδιοκτήτρια λογιστικού – φοροτεχνικού γραφείου, «μιλάμε ουσιαστικά για μια επιχείρηση ηλεκτρονικού εμπορίου, μέσω της οποίας διαφημίζει κάποιος ρούχα και αξεσουάρ στα social media και τα «πουλάει» μέσω του Διαδικτύου.

Για τη δραστηριότητα αυτή θα πρέπει να «ανοίξουν» μπλοκάκι και να κόβουν τιμολόγιο.

Δηλαδή να γίνουν ελεύθεροι επαγγελματίες, να κόβουν τιμολόγιο παροχής υπηρεσιών για τις υπηρεσίες που προσφέρουν στη συγκεκριμένη επιχείρηση, της οποίας το προϊόν αναδεικνύουν μέσω των φωτογραφιών που ανεβάζουν και εν συνεχεία να δηλώνουν τα έσοδά τους στο υπουργείο Οικονομικών. Τα χρήματα που θα αναφέρονται πάνω στα τιμολόγια, φορολογούνται. Αυτή είναι η σωστή διαδικασία και η φορολογία εδώ, όπως γνωρίζουμε, είναι κλιμακωτή».

Τονίζει δε ότι ο κόσμος δεν πρέπει να μπερδεύει τη δουλειά του φωτομοντέλου με αυτή του influencer: «Οι influencers δεν μπορούν να ταυτιστούν με τα φωτομοντέλα. Ο influencer «μαζεύει» ακολούθους και παρουσιάζει ένα προϊόν ελπίζοντας ότι αυτοί που τον ακολουθούν θα προβούν στην αγορά του εξαιτίας του, επειδή το «διαφημίζει». Από την άλλη, το φωτομοντέλο φωτογραφίζεται και εισπράττει λεφτά από τη φωτογράφιση που κάνει απευθείας.

Είναι άλλο πουλώ αυτό το οποίο σου δείχνω στη φωτογραφία και άλλο φωτογραφίζομαι και παίρνω χρήματα απλά και μόνο γιατί έχω το προϊόν πάνω μου».

Πόσο επικερδές είναι ως επάγγελμα;

H Φιλοθέη Μακριδάκη λέει πως οι νόμιμοι (δηλαδή αυτοί που έχουν κάνει έναρξη επιχείρησης) δηλώνουν εισόδημα που φτάνει ακόμα και τα 150.000 ευρώ ετησίως: «Ενας νόμιμος επαγγελματίας θα μπορούσε να έχει και ένα ετήσιο έσοδο που να αγγίζει και τις 150.000 ευρώ, ανάλογα βέβαια τη δουλειά που κάνει και το κύρος και την ανταπόκριση που έχει στο κοινό του».

Η ίδια επισημαίνει πως στην περίπτωση που κοπεί κάποιο πρόστιμο, το ποσό το οποίο θα κληθεί να καταβάλει αυτός που φοροδιαφεύγει, θα επωμιστεί και προσαύξηση βάσει της περιόδου που έκανε τη φοροδιαφυγή: «Αν ένας influencer ελεγχθεί το 2024 και διαπιστωθεί ότι εισέπραττε χρήματα, για παράδειγμα, από το 2022, θα του επιβληθεί και πρόστιμο αλλά και προσαύξηση που αναλογεί για το χρονικό διάστημα που μεσολάβησε από το 2022. Το πρόστιμο μπορεί να φτάσει και τα 300 χιλιάδες ευρώ σε πολλές περιπτώσεις, ενώ θα έχει και ποινικές κυρώσεις καθώς όποιος δεν δηλώνει ένα έσοδο σημαίνει ότι μεταχειρίζεται χρήματα εις βάρος του κράτους. Με τη φοροδιαφυγή έχουμε και ποινικό και φορολογικό αδίκημα». Η φοροτεχνικός υπογραμμίζει ότι οι Αρχές μέχρι στιγμής έχουν ελέγξει δύο φορολογικά έτη και έχει διαπιστωθεί η απόκρυψη σε φορολογητέα ύλη (μη έκδοση φορολογικών στοιχείων, όπως τιμολόγια και αποδείξεις) 350.000 ευρώ.

Νέες μέθοδοι ελέγχου

Η ταχεία ανάπτυξη των διαδικτυακών εφαρμογών, των μέσων κοινωνικής δικτύωσης και η εκτεταμένη χρήση του Διαδικτύου για κερδοσκοπικούς σκοπούς, συνετέλεσαν στην άμεση κινητοποίηση του ελεγκτικού μηχανισμού της ΑΑΔΕ, υιοθετώντας νέες μεθόδους εύρεσης, διαπίστωσης και πάταξης της φοροδιαφυγής.

Οπως αναφέρει αρμόδιο στέλεχος της ΑΑΔΕ στα «ΝΕΑ», διαπιστώθηκε η προβολή μέσω του Διαδικτύου, προσωπικών στιγμών ανθρώπων περισσότερο ή λιγότερο αναγνωρίσιμων, με στοιχεία ή αναφορές για τη διαβίωσή τους που προκαλούσαν ερωτηματικά και ακόμη περισσότερο μπορούσαν να φτάσουν στα όρια της πρόκλησης για τον μέσο πολίτη, «ο οποίος ευλόγως θα έκανε την απλή ερώτηση που όντως έφθανε ως εμάς «μα πού τα βρίσκουν αυτοί;», εννοώντας προφανώς τα εισοδήματα και τον πολυτελή τρόπο διαβίωσης που αποτύπωναν οι αναρτήσεις, οι οποίες γίνονταν (και γίνονται) αντικείμενο ευρύτερης κυκλοφορίας στα social media αλλά και στον Τύπο. Για τον λόγο αυτό ήταν επιτακτική η ανάγκη χρήσης και παρακολούθησης διαδικτυακών μέσων για τον εντοπισμό φορολογικής απάτης και διαφυγόντων δημοσίων εσόδων».

Ενας ακόμα τρόπος εντοπισμού των influencers που φοροδιαφεύγουν, σύμφωνα με τη Φιλοθέη Μακριδάκη, είναι μέσω των εταιρειών που μεταφέρουν προϊόντα προς διαφήμιση από τους influencers: «Οι ελεγκτές απέσπασαν πληροφορίες από τις εταιρείες μεταφορών και διαπιστώθηκε πως για πολλά από τα διακινούμενα εμπορεύματα δεν έχει δηλωθεί το έσοδο από την πώληση του προϊόντος».

Οι ελεγκτές καταγράφουν αναρτήσεις σε Instagram, Facebook και TikTok

Στο πλαίσιο αυτό, όπως επισημαίνει στέλεχος της ΑΑΔΕ στα «ΝΕΑ», κρίθηκε αναγκαία η δημιουργία εξειδικευμένης ομάδας αποτελούμενης από επτά ελεγκτές της Αρχής, υπαγόμενης στα υψηλότερα κλιμάκια της ιεραρχίας, με αντικείμενο τη χρήση λογισμικού που αποθηκεύει και επεξεργάζεται το περιεχόμενο των ιστοσελίδων και σελίδων κοινωνικής δικτύωσης, προκειμένου να αποκαλύψει κρυφή επιχειρηματική δραστηριότητα, να καταγράψει αδήλωτα έσοδα και να παράσχει την απαραίτητη πληροφόρηση που θα επιτρέψει τον εντοπισμό επιχειρήσεων νομιμοποίησης εσόδων που εδρεύουν στη χώρα, ή μεμονωμένων ατόμων που χρησιμοποιώντας την όποια αναγνωσιμότητά τους, πίσω από «ποσταρίσματα» που αρχικώς δείχνουν την καθημερινότητά τους, στην ουσία προωθούν συστηματικά και επ’ αμοιβή προϊόντα και υπηρεσίες.

Η ομάδα αυτή, πέρα από την επαγγελματική της ικανότητα και τις γνώσεις που κατέχει διαθέτει και σειρά άλλων δεξιοτήτων όπως η ταχύτητα αντίληψης και της κρίσης / εκτίμησης καταστάσεων, η εξοικείωση με την τεχνολογία, η γνώση των ελεγκτικών διαδικασιών, καθώς και η υψηλή εχεμύθεια, στοιχείο απαραίτητο για το είδος δράσης που ασκούν.

Αίθουσα επιχειρήσεων.

Σε περίπτωση εντοπισμού ύποπτων περιπτώσεων απόκρυψης φορολογητέων εσόδων, πραγματοποιείται άμεσα διασταυρωτικός έλεγχος με τα διαθέσιμα στοιχεία που έχει η φορολογική αρχή (π.χ. πλατφόρμα «My Data»).

Επιπλέον η ΑΑΔΕ, για τον εντοπισμό περιπτώσεων φοροδιαφυγής, διαθέτει σύγχρονα συστήματα εγκατεστημένα σε αίθουσα επιχειρήσεων τα οποία δίνουν τη δυνατότητα στους ελεγκτές να παρακολουθούν real time την επιχειρηματική δραστηριότητα στις εκάστοτε οντότητες.

Στην αίθουσα επιχειρήσεων, συντονίζει τα συνεργεία ειδικός συντονιστής, ενώ παρευρίσκονται κατά τη διάρκεια των δράσεων ένας ή περισσότεροι αναλυτές, οι οποίοι σε πραγματικό χρόνο βλέπουν και διασταυρώνουν στοιχεία που δίνουν οι ελεγκτές από την έδρα του ελεγχόμενου, τα συγκρίνουν με τις βάσεις δεδομένων και δίνουν αν χρειαστεί περαιτέρω οδηγίες στα συνεργεία ελέγχου, μέσω προϊσταμένου που βρίσκεται επίσης εκεί κατά τη διάρκεια της επιχείρησης.

Διαφάνεια.

Με τον τρόπο αυτό διασφαλίζεται η διαφάνεια, εξαλείφονται οι πιθανότητες διαπίστωσης ανακριβών ή αβάσιμων παραβάσεων και ενισχύεται η δίκαιη μεταχείριση των επιχειρηματιών αλλά και η σωστή συμπεριφορά του ελεγκτικού προσωπικού καθώς δίνεται η δυνατότητα παρακολούθησης της διενέργειας του ελέγχου σε πραγματικό χρόνο. Δίνεται επίσης η δυνατότητα προστασίας των ελεγχόντων σε περίπτωση απόπειρας βιαιοπραγίας ή παρεμπόδισης του ελέγχου, καθώς υπάρχει η δυνατότητα της άμεσης σύνδεσης του κέντρου με την ΕΛ.ΑΣ. με επείγον αίτημα συνδρομής.

Από τους πρώτους ελέγχους έχει διαπιστωθεί ότι μια σειρά επαγγελματιών που ανήκουν στην κατηγορία εκείνων που δηλώνουν προκλητικά χαμηλά εισοδήματα ζουν πλουσιοπάροχα και διαφημίζουν το αποτέλεσμα της δουλειάς τους μέσω των social media.

Οπως έχει αναφέρει και ο διοικητής της ΑΑΔΕ, Γιώργος Πιτσιλής, αποκαλύφθηκαν πρόσωπα και δραστηριότητες αυτών που «διαφοροποιούσαν» την εικόνα που έδειχναν στα μέσα κοινωνικής δικτύωσης, από την εικόνα που έδιναν στις φορολογικές τους δηλώσεις.

Μέχρι στιγμής το ανώτατο πρόστιμο που έχει επιβληθεί είναι 350.000 ευρώ στο φυσικό πρόσωπο που προέβη σε φοροδιαφυγή και άλλα 350.000 ευρώ στην εταιρεία του.