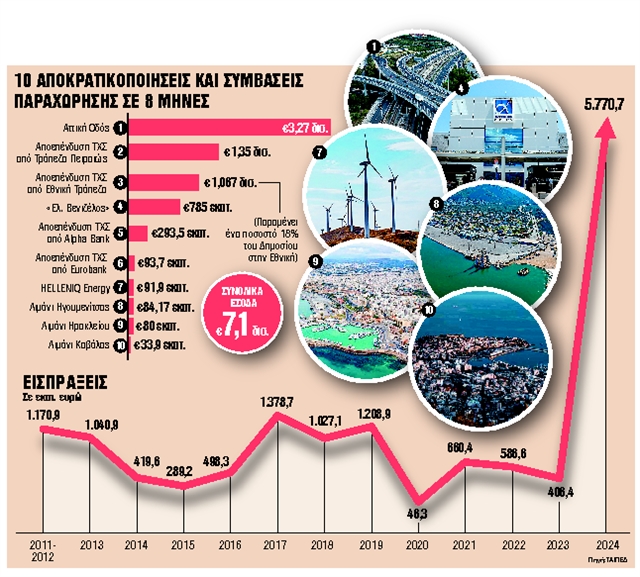

Χρονιά ορόσημο για τις αποκρατικοποιήσεις είναι το 2024 καθώς η κυβέρνηση έχει ανεβάσει ταχύτητες, έχει διευρύνει το πεδίο και προσδοκά έσοδα ρεκόρ ύψους 5,78 δισ. ευρώ.Είναι η μεγαλύτερη ετήσια επίδοση τουλάχιστον από το 2010, όταν η χώρα μπήκε στην περιπέτεια των Μνημονίων.

Η μερίδα του λέοντος στο προσδοκώμενο κονδύλι του 2024 αναμένεται να προέλθει από την ήδη ολοκληρωμένη διαδικασία ανάθεσης της Αττικής Οδού. Το τίμημα των 3,27 δισ. ευρώ αναμένεται να εισπραχθεί στο τελευταίο τρίμηνο του 2024.

Ακολουθεί η Εγνατία Οδός, η οποία αποτελεί νέα αποκρατικοποίηση, με το ποσό που θα εισρεύσει στα κρατικά ταμεία να ανέρχεται σε 1,35 δισ. ευρώ και να προγραμματίζεται να καταβληθεί στο δεύτερο τρίμηνο τους έτους. Στον προϋπολογισμό του 2024 υπάρχει και ένα κονδύλι 957 εκατ. ευρώ (67 εκατ. ευρώ για το τρίτο τρίμηνο και 890 εκατ. ευρώ για το τέταρτο τρίμηνο) από προώθηση έργων που αυτή τη στιγμή βρίσκονται σε στάδιο προετοιμασίας. Το υπόλοιπο ποσό συγκεντρώνεται από μικρότερες κινήσεις: 80 εκατ. ευρώ από τη διάθεση μετοχών Οργανισμού Λιμένος Ηρακλείου, 51 εκατ. ευρώ από τον Οργανισμό Λιμένος Βόλου που περιλαμβάνονται στις αποκρατικοποιήσεις του 2023, 24,9 εκατ. ευρώ από τα περιφερειακά αεροδρόμια, αλλά και 7,1 εκατ. ευρώ από τα δικαιώματα συχνοτήτων στην κινητή τηλεφωνία.

Το φετινό ρεκόρ στο μέτωπο των εισπράξεων από αποκρατικοποιήσεις αναμένεται να κρατήσει για αρκετά χρόνια καθώς ο πήχης κατεβαίνει και για τα επόμενα 2 χρόνια, 2025 και 2026, οι εισπράξεις από αποκρατικοποιήσεις προσγειώνονται σε περίπου 170 εκατ. ευρώ την κάθε χρονιά.

Επενδύσεις. Μέσα σε 8 μήνες από τις τελευταίες εκλογές του 2023 προχώρησαν 10 αποκρατικοποιήσεις και συμβάσεις παραχώρησης μέσω του ΤΑΙΠΕΔ και του ΤΧΣ οι οποίες φέρνουν στα κρατικά ταμεία «ζεστό χρήμα» πάνω από 7 δισ. ευρώ.

Ειδικότερα από τον Ιούλιο του 2023 έως τον Μάρτιο του 2024 στη λίστα των αποκρατικοποιήσεων έχουν προστεθεί:

Αττική Οδός. Τον Σεπτέμβριο του 2023 ανακηρύχθηκε ο προτιμητέος επενδυτής (ΓΕΚ – ΤΕΡΝΑ), ο οποίος προσέφερε τίμημα ύψους 3,27 δισ. ευρώ για την ανάθεση 25ετούς σύμβασης παραχώρησης υπηρεσιών για τη χρηματοδότηση, λειτουργία, συντήρηση και εκμετάλλευση της Αττικής Οδού. Το ποσό των 3,27 δισ. ευρώ θα εισπραχθεί το τελευταίο τρίμηνο του 2024.

Λιμάνι Ηγουμενίτσας. Τον Οκτώβριο του 2023 ολοκληρώθηκε η πώληση και μεταβίβαση του 67% του μετοχικού κεφαλαίου του Οργανισμού Λιμένος Ηγουμενίτσας στην κοινοπραξία των εταιρειών Grimaldi Euromed SpA – Μινωικές Γραμμές ΑΝΕ και Επενδυτική Κατασκευαστική Εμπορική και Βιομηχανική ΑΕ, έναντι 84,17 εκατ. ευρώ.

Λιμάνι Καβάλας. Τον Νοέμβριο του 2023 έπεσαν οι υπογραφές στη σύμβαση υποπαραχώρησης για την αξιοποίηση του λιμένα «Φίλιππος Β’» του Οργανισμού Λιμένος Καβάλας (ΟΛΚ ΑΕ) με την εταιρεία «Σάρισα Υπο-Παραχώρηση Λιμένα Καβάλας Φίλιππος ΙΙ Ανώνυμη Εταιρεία», η οποία συστάθηκε από την κοινοπραξία «International Port Investments Kavala», που αναδείχθηκε πλειοδότρια τον Μάιο 2022 στον σχετικό διαγωνισμό που είχε διεξαγάγει το ΤΑΙΠΕΔ. Ο επενδυτής αναλαμβάνει για 40 έτη το δικαίωμα χρήσης, λειτουργίας, συντήρησης και εκμετάλλευσης ενός σταθμού πολλαπλών χρήσεων σε τμήμα του συγκεκριμένου λιμένα. Πέρα από το εφάπαξ τίμημα, συνολικής ονομαστικής αξίας 33,9 εκατ. ευρώ, ο υπο-παραχωρησιούχος θα επενδύσει 36 εκατ. ευρώ για την περαιτέρω ανάπτυξη του λιμένα, συμπεριλαμβανομένων και δαπανών βαριάς συντήρησης.

HELLENIQ Energy. Από τη διάθεση πακέτου μετοχών συνολικού ύψους 11% στο Χρηματιστήριο τον Δεκέμβριο του 2023 στα κρατικά ταμεία μπήκαν 91,9 εκατ. ευρώ. Είναι ανοιχτό το ενδεχόμενο στο δεύτερο εξάμηνο του 2024 να διατεθεί κι άλλο πακέτο μετοχών πιθανόν 10% έως 12%.

Λιμάνι Ηρακλείου. Το Δεκέμβριο του 2023 ολοκληρώθηκε η πώληση και μεταβίβαση του 67% του μετοχικού κεφαλαίου του Οργανισμού Λιμένα Ηρακλείου έναντι 80 εκατ. ευρώ στην κοινοπραξία που αποτελείται από τις εταιρείες Grimaldi Euromed SpA και Μινωικές Γραμμές ΑΝΕ.

Διεθνής Αερολιμένας Αθηνών. Το Φεβρουάριο του 2024 έγινε η εισαγωγή του «Ελ. Βενιζέλος» στο Χρηματιστήριο με το Δημόσιο να αντλεί 785 εκατ. ευρώ. Η συνολική ζήτηση, που εκδηλώθηκε από διεθνείς και έλληνες επενδυτές στην τιμή διάθεσης, ξεπέρασε τα 8 δισ. ευρώ, σημειώνοντας υπερκάλυψη περίπου 12 φορές για το σύνολο της συνδυασμένης προσφοράς (συμπεριλαμβανομένων των cornerstone επενδυτών), με περισσότερες από 20.000 αιτήσεις επενδυτών στην ελληνική δημόσια προσφορά.