Συντονισμένη προσπάθεια να ισοσκελίσουν την «χασούρα» από την «παγωμένη» στεγαστική πίστη με αθρόες εκταμιεύσεις καταναλωτικών δανείων, ξαναζωντανεύοντας μετά από χρόνια την συγκεκριμένη αγορά, επιχειρούν τους τελευταίους μήνες τα εγχώρια τραπεζικά ιδρύματα.

Είναι χαρακτηριστικό ότι την ώρα οι καθαρές ροές στεγαστικών δανείων από τις τράπεζες (νέα δάνεια μείον αποπληρωμές) παραμένουν αρνητικές κατά αρκετές εκατοντάδες εκατομμύριο ευρώ καθ’ όλη την διάρκεια του 2024, σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος η καταναλωτική πίστη τρέχει με «τρελούς» ρυθμού.

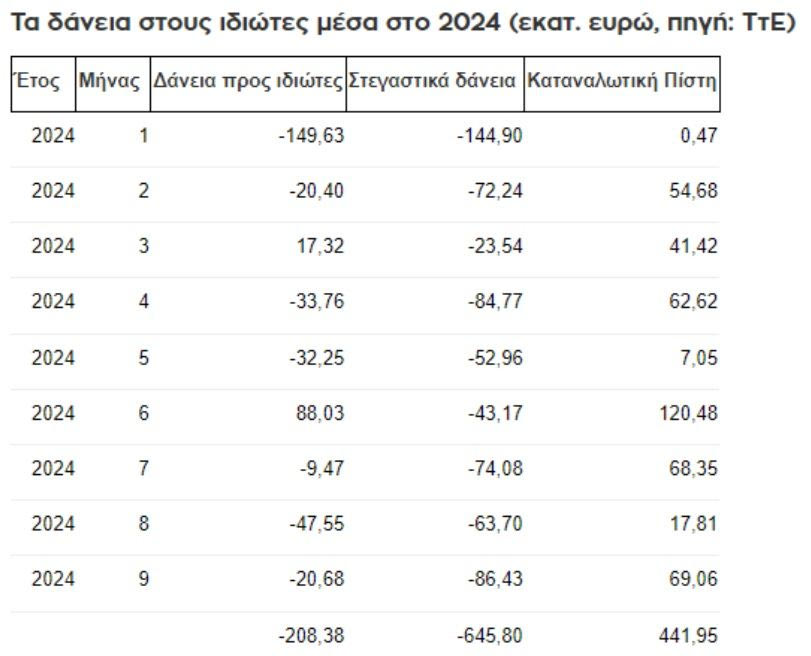

Συγκεκριμένα με την ολοκλήρωση του εννεαμήνου του 2024 τα στοιχεία της ΤτΕ δείχνουν ότι το πρόσημο της πιστωτικής επέκτασης στα στεγαστικά δάνεια είναι αρνητικό όλους τους μήνες και συνολικά οι ροές είναι αρνητικές σχεδόν κατά 646 εκατ. ευρώ, όταν για το ίδιο διάστημα στην καταναλωτική πίστη η εικόνα είναι εντελώς διαφορετική, με τις καθαρές ροές να διαμορφώνονται στα 442 εκατ. ευρώ.

Η αναζωπύρωση της Καταναλωτικής Πίστης δεν είναι φετινό φαινόμενο αλλά όπως δείχνουν τα στοιχεία της ΤτΕ έχει ξεκινήσει ήδη από το 2021, ενώ για φέτος οι εκταμιεύσεις τρέχουν με ρυθμό που προσεγγίζει το 6%.

Που αποδίδεται η έκρηξη

Τραπεζικές πηγές με εξειδίκευση στην Καταναλωτική Πίστη παραδέχονται ότι η έκρηξη του ενδιαφέροντος είναι στοχευμένη καθώς σε μια περίοδο που η Στεγαστική Πίστη με επιτόκια της τάξης του 4% είναι στο «ψυγείο», τα καταναλωτικά δάνεια με επιτόκια υψηλότερα από 10% προσφέρουν σημαντικά έσοδα που συμβάλουν στην αυξημένη κερδοφορία.

Ωστόσο οι ίδιες πηγές τονίζουν ότι οι εκταμιεύσεις καταναλωτικών δανείων γίνονται για την κάλυψη πολύ συγκεκριμένων αναγκών και ταυτόχρονα με φειδώ και εξαιρετικά αυστηρά πιστοληπτικά κριτήρια, χωρίς την ανάληψη του παραμικρού ρίσκου προκειμένου να μην τεθεί ζήτημα αύξησης κόκκινων δανείων όπως τα προηγούμενα χρόνια.

Προσθέτουν δε ότι κατά την διαδικασία των εκταμιεύσεων δεν παρατηρούνται οι υπερβολές του παρελθόντος π.χ με την αθρόα έκδοση πιστωτικών καρτών, ενώ αποκλειστικός στόχος είναι να χρηματοδοτηθούν αγορές διαρκών καταναλωτικών αγαθών ( πως π.χ οικιακές συσκευές, έπιπλα, αυτοκίνητα κ.α), οι οποίες παραδοσιακά γίνονται με σχετικά αυξημένη προσοχή από τους καταναλωτές. Επιπλέον, οι τράπεζες διατηρούν ιδιαίτερα αυστηρούς όρους έγκρισης των καταναλωτικών δανείων, με βάση τα εισοδήματα των καταναλωτών και το πιστωτικό τους ιστορικό, απορρίπτοντας πολλά δάνεια που θα μπορούσαν να τις εκθέσουν σε πιθανούς κινδύνους.

Αρωγός στην συγκεκριμένη στρατηγική των τραπεζών είναι και το γενικότερο μακροοικονομικό κλίμα καθώς η ελληνική οικονομία χαρακτηρίζεται από περίοδο ανάπτυξης και αύξησης των ονομαστικών εισοδημάτων, ενώ η γενικότερη κατάσταση δεν θυμίζει σε τίποτα τις εποχές της οικονομικής κρίσης, όπου τα εισοδήματα των νοικοκυριών «γκρεμίζονταν» σε λίγες εβδομάδες.

Μεγάλη ζήτηση για e – καταναλωτικά

Θεαματική είναι για το ίδιο διάστημα η απήχηση που έχουν τα online καταναλωτικά δάνεια των τραπεζών, με το συγκεκριμένο κανάλι να καταγράφει ετήσια αύξηση άνω του 50%, συμβάλλοντας έτσι, σημαντικά στην άνοδο της παραγωγής στο συγκεκριμένο χαρτοφυλάκιο.

Τα e- καταναλωτικά δάνεια αποδεικνύονται το πιο ‘ζωντανό’ κομμάτι της “καταναλωτικής πίστης”, σχολιάζουν τραπεζικά στελέχη, σημειώνοντας, ωστόσο, πως ποσοτικά το μεγαλύτερο βάρος εξακολουθούν να έχουν τα φυσικά σημεία και τα ΙΧ.

Και όλα αυτά σε μία περίοδο, όπου τα επιτόκια, λόγω και του πιο αργού ρυθμού αποκλιμάκωσης, εξακολουθούν να βρίσκονται σε υψηλά επίπεδα. Ειδικότερα, σύμφωνα με στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), το μέσο επιτόκιο των καταναλωτικών δανείων χωρίς καθορισμένη διάρκεια (κατηγορία που περιλαμβάνει τα δάνεια μέσω πιστωτικών καρτών, τα ανοικτά δάνεια και υπεραναλήψεις από τρεχούμενους λογαριασμούς) παρέμεινε σχεδόν αμετάβλητο τον περασμένο Ιούλιο στο 14,93%, ενώ το μέσο επιτόκιο των καταναλωτικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο αυξήθηκε το ίδιο διάστημα κατά 11 μονάδες βάσης και διαμορφώθηκε στο 12,34%.

Αξίζει να αναφερθεί πως σε περίπτωση κυμαινόμενου επιτοκίου, αυτό προκύπτει από το άθροισμα του Βασικού Επιτοκίου Καταναλωτικής Πίστης (ΒΕΚ) συν το όποιο περιθώριο, αναπροσαρμοζόμενου με βάση τις μεταβολές του δείκτη Euribor μηνός.

Οι κινήσεις των τραπεζών

Αξίζει να αναφερθεί πως η Τράπεζα Πειραιώς ήταν η πρώτη που λάνσαρε το επίμαχο προιόν, με αποτέλεσμα σήμερα το 15% της παραγωγής των συνολικών καταναλωτικών δανείων να προέρχεται από το συγκεκριμένο κανάλι.

Όλες οι τράπεζες, πάντως, διευρύνουν διαρκώς με νέα προιόντα και δυνατότητες τις ψηφιακές τους πωλήσεις. Ενδεικτικά, στην Alpha Bank το συνολικό ποσοστό των προϊόντων που διατέθηκαν το α’ εξάμηνο του 2024 μέσα από τα ψηφιακά κανάλια αποτέλεσε το 25,4% των συνολικών προϊόντων που διατέθηκαν στους πελάτες Retail Banking.

Αντιστοίχως, ετήσια αύξηση 35,7% κατέγραψαν το α’ εξάμηνο του 2024 οι πωλήσεις μέσω ψηφιακών καναλιών της Εθνικής Τράπεζας, με την ίδια να διευρύνει διαρκώς τη γκάμα των προϊόντων της (διάθεση DUAL κάρτας με δυνατότητα ενεργοποίησης πιστωτικού ορίου, άνοιγμα λογαριασμού όψεως, κ.ά.).

Τέλος, η Eurobank προσφέρει τη δυνατότητα της online απόκτησης, τόσο καταναλωτικού δανείου μέσω e-Banking, αλλά και από το κινητό, από όπου υποβάλλονται σχεδόν επτά στις 10 αιτήσεις σε επίπεδο τράπεζας, όσο και στεγαστικού.